はじめに

日本の義務教育ではほとんどお金の勉強をしません。

ですので、多くの人は自分が支払っている税金の計算の仕方がよく分かっていません。

自営業の方は確定申告で勉強をせざるを得ないかと思いますが、会社員の方は会社が計算をしてくれます。

税金のことを考えるのは年末調整のときくらいでしょうか。

本記事では、常識として知っておくため、自分が損をしないためにも、住民税がどのように計算されているかについて、

実際に住民税決定通知書と照らし合わせながら解説していきます。

新入社員などの初心者を想定していますので、最低限の内容にてご説明します。

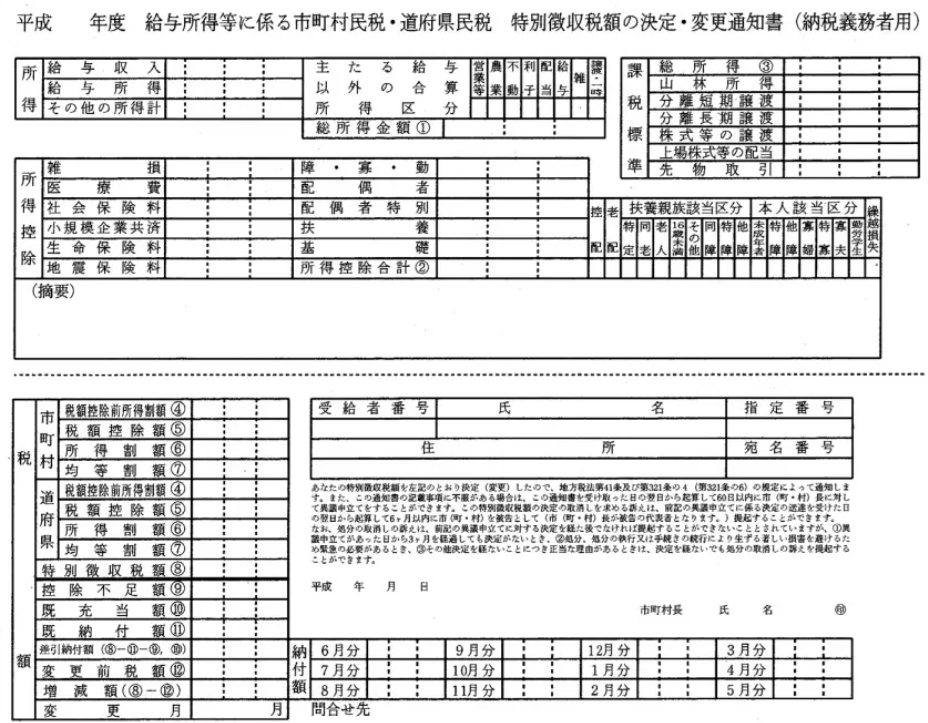

住民税決定通知書の各項目の計算方法

最初に、昨年度分の源泉徴収票を用意しましょう。

基本的に、前年分が6月に送られてきます。

それでは、左上から順番に解説していきます。

給与収入

一番左上の項目です。

これは、年収を訊かれた時に答えるやつですね。

12か月分の月収と、1年間のボーナスの合計額になります。

給与所得(所得金額調整控除後)

給与収入のすぐ下の項目です。

こちらは、「支払金額」から給与所得控除額を差し引いた額になります。

それってつまり、給与所得です。

以下の式が成り立ちます。

給与収入(①) – 給与所得控除額 = 給与所得(②)

そもそもなぜ控除してくれるのか?について解説します。

自分がスーパーの店長だとしましょう。

あなたは1年間で1000万円売り上げました。

ですが、仕入れ額や人件費などで900万円を費やしました。

それなのに、所得税を求める時に、1000万円に対して所得税率をかけられたら困りますよね。

実際はそうはならず、経費を差し引いた100万円に対してのみ、所得税が発生します。

それでは、会社員にとっての経費ってなんでしょう。

よく分からないですよね。

なので、経費の代わりに給与所得控除を引いてくれます。

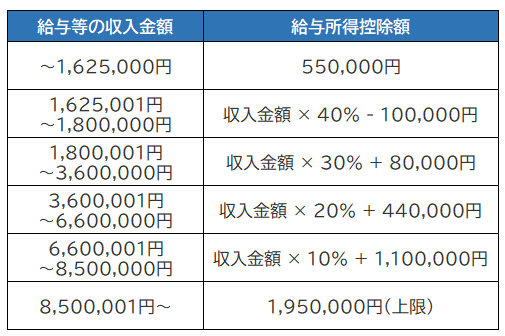

それでは、給与所得控除額はどのように決まるのでしょうか。

収入金額によって決まります。

下の表の式に当てはめて計算してみてください。

「給与所得(所得金額調整控除後)」の額と一致するかと思います。

総所得金額①

こちらは、給与所得のみでなく、その他所得の合計額になります。

サラリーマンの方は、基本的に上の項目と同じかと思います。

所得控除合計②

こちらは、項目名の通り、所得控除額の合計額です。

給与所得控除と項目が異なるのは、制度が異なるからです。

給与所得控除は、会社員にのみ適用されますが、所得控除については個人事業主やフリーランスにも適用されます。

所得控除はそれぞれの状況に応じて適用有無が異なり、その多くは年末調整などで申告が必要になります。

扶養している配偶者がいるから引いてくれる、生命保険に入っているから引いてくれる、といった感じですね。

住民税の所得控除には全13種類あります。

- 基礎控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 障害者控除

- 寡婦控除

- ひとり親控除

- 勤労学生控除

- 医療費控除

- 社会保険料控除

- 小規模企業共済等掛金控除

- 生命保険料控除

- 地震保険料控除

これらの項目は、「所得控除」欄に記載されています。

上で「それぞれの状況に応じて適用有無が異な」ると記載しましたが、ほぼ全員について、引いてくれるものが2つだけあります。

それは、基礎控除と、社会保険料控除です。

この2つについて、解説していきます。

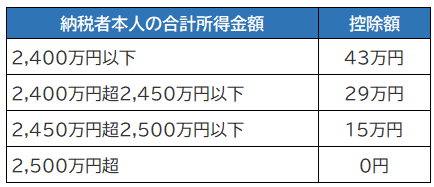

基礎控除

これは、特に理由なく、ほとんどの人について、控除してくれるものです。

控除額は所得金額によって異なります。

所得税の基礎控除額は、2,400万円以下の場合は48万円です。

住民税の基礎控除の方が、その額は少しだけ少ないわけです。

多くの方が、「基礎」欄には「430000」と記載されているのではないでしょうか。

社会保険料控除

これは、自分や配偶者などのが支払った社会保険料について、その全額を所得から控除することができる、というものです。

「社会保険料」欄に記載されている金額が該当します。

対象となる社会保険料は、健康保険・国民年金・厚生年金保険・雇用保険などです。

細かいところを挙げたら他にもたくさんありますが、

多くのサラリーマンの方だと、これくらいでしょうか。

毎月の給与明細の控除欄を見てみてください。

所得税と住民税以外は、基本的にこの社会保険料に含まれます。

それぞれの計算方法はここでは割愛します。大変な量になりますので。

とりあえず、毎月給料から引き抜かれている社会保険料は所得から控除して良いんだな、と覚えておいてください。

総所得③

こちらの欄は、課税所得金額にあたります。

以下の式で求められます。

総所得③ = 総所得金額① – 所得控除合計② (1000円未満は切り捨て)

これで、住民税率をかける対象の金額が出ました。

住民税額

いよいよ住民税額を求めます。

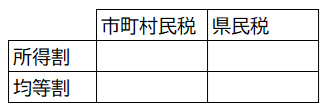

住民税は、所得割と均等割によって構成されます。

つまり、以下の通りです。

住民税額 = 所得割 + 均等割

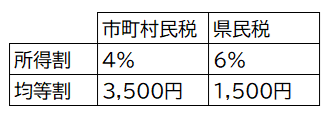

また、市町村民税と県民税に分解することもできます。

住民税 = 市町村民税 + 県民税

したがって、以下のマトリックスができます。

均等割

均等割は、一般には、県民税が1500円、市町村民税が3500円ですが、

自治体によっては条例により異なります。

宮城県の場合だと県民税が2700円(2023年8月時点)と高かったりします。

住民税決定通知書上の項目としては、以下の通りです。

県民税: 「道府県」の「均等割額⑦」

市町村民税:「市町村」の「均等割額⑦」

所得割

所得割は、課税所得金額に住民税率をかけて求められます。

一般には、県民税が4%、市町村民税が6%ですが、

こちらについても、自治体によって異なります。

均等割と所得割の地域ごとの税率については、こちらをご参照ください。

住民税決定通知書上の項目としては、以下の通りです。

県民税: 「道府県」の「所得割額⑥」

市町村民税:「市町村」の「所得割額⑥」

さて、これでマトリックスが埋まりました。

特別徴収税額⑧

本項目は、最終的な住民税額。

前述の通り、以下で計算できます。

住民税額 = 所得割 + 均等割

つまり、住民税決定通知書の項目だと、以下通りです。

特別徴収税額⑧ = 「市町村」の所得割額⑥ + 「市町村」の均等割額⑦ + 「道府県」の所得割額⑥ + 「市町村」の均等割額⑦

なお、ふるさと納税をされた方は、

所得割の税率をかける前に、寄付金額から2000円を引いた分を課税所得金額から引いてください。

その金額も、住民税決定通知書に記載されています。

さいごに

本記事では、会社員が最低限知っておいた方が良い、源泉徴収票の各項目の計算方法について解説しました。

自分事にすると、もう少し勉強してみようと思いませんでしたか?

生命保険料控除や配偶者控除など、対象の方も多いと思うので、一度確認してみても良いかもしれないですね。

コメント